|

|

|

|

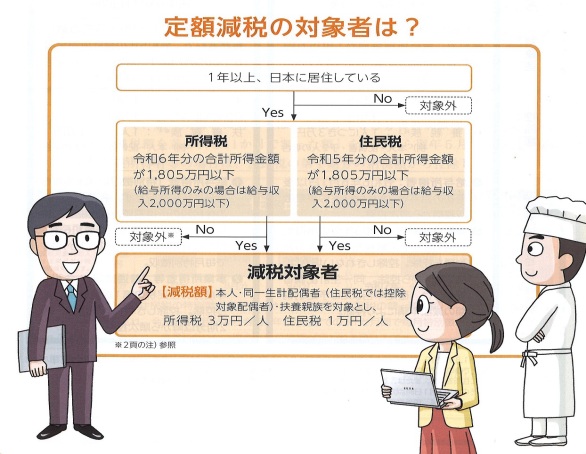

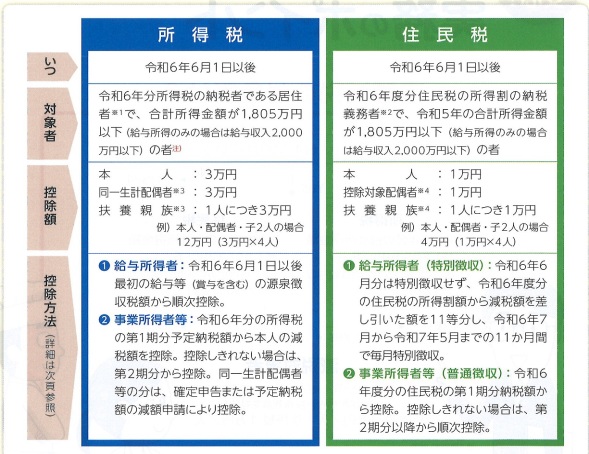

1.定額減税の概要 1.定額減税の概要

定額減税の概要は以下のとおりです。減税対象者の所得税額および住民税の所得割額から、本人分と、同一生計配偶者(住民税では控除対象配偶者)・扶養親族(以下「同一生計配偶者等」)分の合計額が控除されます。

|

|

注) 合計所得金額が1,805万円(給与所得のみの場合は給与収入2,000万円)を超える者は対象外 注) 合計所得金額が1,805万円(給与所得のみの場合は給与収入2,000万円)を超える者は対象外

ですが、給与所得者の場合、主たる給与の支払者のもとで➀の方法で控除し、年末調整(もし

くは確定申告)で精算することとなります。

※1 居住者…国内に住所を有し、または、現在まで引き続き1年以上居所(実際に住んでいる場所)

を有する人。

※2 納税義務者…その年の1月1日時点で日本に住所がある人。

※3 居住者に限る。 ※4 国外居住者を除く。 |

|

|

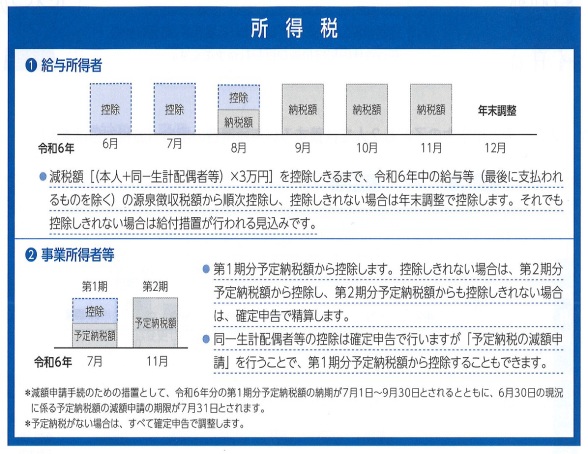

2.減税方法 2.減税方法

(1)所得税について、給与所得者に対しては、令和6年6月1日以後の最初の給与等の源泉徴収税額から、事業所得者等の場合は、所得税に係る第1期分予定納税額から控除します。 |

|

|

|

(2)住民税について、給与所得者に対しては、令和6年6月分の特別徴収をせず、「年間の住民税額から減税額を差し引き11か月で割った額」を7月から翌年5月まで毎月特別徴収します。事業所得者等の場合は、住民税の第1期分の納税額から控除します。 (2)住民税について、給与所得者に対しては、令和6年6月分の特別徴収をせず、「年間の住民税額から減税額を差し引き11か月で割った額」を7月から翌年5月まで毎月特別徴収します。事業所得者等の場合は、住民税の第1期分の納税額から控除します。 |

1.同一生計配偶者・扶養親族の確認は正確に!

(1)定額減税における「同一生計配偶者」は下図のとおりです。合計所得金額が48万円以下の人で、非源泉控除対象同一生計配偶者(合計所得金額900万円超の減税対象者の同一生計配偶者)も含まれます。

(2)「非源泉控除対象同一生計配偶者」は、「配偶者控除等申告書」で把握できる場合を除き、新たに「年末調整に係る定額減税のための申告書※」を社員から提出してもらうことで把握し、原則、年末調整で控除します。ただし、令和6年6月1日以後の最初の給与等の支払日までに「源泉徴収に係る定額減税のための申告書※」を提出してもらえば、減税額の計算の対象にすることができます。

(3)「扶養親族」は、「扶養控除等申告書」に記載された人です。「住民税に関する事項」に記載された16歳未満の扶養親族も含まれます。

(4)住民税の控除対象配偶者以外の同一生計配偶者(減税対象者の合計所得金額が1,000万円超で、合計所得金額が48万円以下の配偶者)については、令和7年度分の所得割の額から1万円を控除することとなります。

※いずれも定額減税を行うに当たり用意された新たな様式で、国税庁・定額減税特設サイトに様式案が掲載されています。

|

2.給与等の明細書・源泉徴収票への減税額等の記載が必要! 2.給与等の明細書・源泉徴収票への減税額等の記載が必要!

(1)令和6年6月1日以後に交付する給与等の明細書への記載事項

当該給与等の所得税から控除した定額減税額。

(2)年末調整をして作成する源泉徴収票の摘要欄への記載事項

➀所得税の定額減税控除済額および控除しきれなかった額(控除外額)。

②合計所得金額が1,000万円超である減税対象者の同一生計配偶者(非控除対象

配偶者)分の控除を実施した場合、その旨。 |

|

|

会社設立・建設業許可申請等をお考えの方はこちら

▼主な対応地域▼

【兵庫県】

尼崎市、伊丹市、西宮市、

宝塚市、芦屋市、川西市、

神戸市 他

【大阪府】

大阪市、吹田市、豊中市、

茨木市、箕面市、高槻市、

池田市 他 |